1868年にシンガポール政府開発銀行として開業した「DBS銀行」は東南アジアを中心に18の国と地域に展開。2万6000人以上の従業員がいます。日本ではほとんど馴染みのない銀行ですが、銀行のデジタル化に成功例として評されています。

評されるきっかけになったのは金融情報誌「EUROMONEY」で2016年と2018年に「World‘s best digital bank」という称号を得たことです。

DBS銀行がなぜデジタル化に成功したでしょうか。日本のメガバンクとの違いはどのような点にあるのでしょうか。

EUROMONEYの記事(https://www.euromoney.com/article/b18k8wtzv7v23d/world39s-best-digital-bank-2018-dbs)やBloombergに掲載されたインタビュー記事(https://www.bloomberg.com/news/articles/2018-05-14/fintech-battle-pits-biggest-singapore-bank-against-china-giants)から読み解いてみることにします。

デジタル化で銀行が不要になることを恐れない「Live more, Bank less」

銀行のデジタル化が進むと顧客が銀行に来なくなるどころか、ビジネスの表層から銀行はなくなってしまいます。なぜなら銀行が行なう金融ビジネスはデータのやり取りで完結できてしまうからです。融資をする場合は銀行が持つ金銭残高のデータから貸す分だけを借り手の口座に移動すればよく、送金をする場合は、送金元から送金先の口座に送金額のデータを送付すればよくなります。そうなると銀行に行く必要が出てくるのは実物の現金が必要な時だけになりますが、キャッシュレスが進めばそれすら不要になってしまいます。

しかし、支店に直接足を運ぶ顧客よりデジタル化した環境で取引を行なう顧客のほうが利益をもたらすことにDBSは気づきました。また「デジタル」を実際の店舗とは異なる窓口と捉えるのではなく、店舗の窓口そのものをデジタル化していくという考え方でデジタル化を推進しました。

DBSではこれを「破壊」と表現しつつ、顧客が銀行の店舗に来なくなりビジネスの表面からDBSが消えてしまうことを恐れずに、自己破壊を推し進めることにしました。

ちょうど日本のメガバンクがインターネット専業銀行に転換するようなイメージです。

DBSでは会社の核となる部分までデジタル化を進め、DBSの従業員をスタートアップ企業の社長や従業員のようなスピード感があふれ革新的な考えを持つかのようなマインドに仕向けることにしました。

まさに「破壊」といってよいでしょう。日本のメガバンクがこのようなことをしようとすると、経営陣や株主から「リスクが高すぎる」「既存の顧客に迷惑がかかる」といった風な意見が飛び交ってしまうでしょう。またDBSと異なり現実の店舗とデジタルとは別のものとして扱われてしまいます。現実の店舗を利用する顧客もスマホやパソコンでデジタル化した銀行サービスを利用する割に、銀行の部署は「デジタルチャネル事業部」とか「デジタル化推進部」といった風に、デジタルが切り出されてしまっているのです。

顧客目線で便利さを追求するのは当たり前

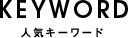

bloombergの記事によれば「DBSは2012年から2016年までに35億USドル(約3850億円)の投資を行いました。その中にはキャッシュレスアプリ[DBS PayLah!]の開発費用も含まれていました。DBSはそのアプリの普及のために1000人規模のパートタイマーを雇い、ホーカーセンターを巡ってキャッシュレスの普及に尽力した」とあります。

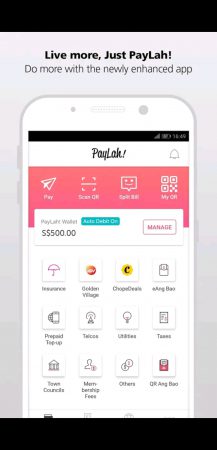

DBS PayLah!のアプリ画面

ホーカーセンターとは、アジア圏の国でよく見かける飲食店屋台や屋外商店が連なっている複合施設のことです。日本でいうと上野のアメ横のようなイメージです。そのような場所では現金決済が当たり前ですが、DBSはキャッシュレスの推進のためにホーカーセンターを回り、キャッシュレス化の営業を推し進めました。

この取り組みは2000年代初頭のソフトバンクによる「ブロードバンドルーター配り」に近しいです。最近だとキャッシュレスアプリ「PayPay」の大型還元施策といったところでしょうか。

銀行が自らキャッシュレスの推進を大々的に行なう大胆さも、デジタル化で成功している大きな要因と言えるでしょう。先にも述べましたがデジタル化が進むほど銀行の必要性は消え去ってしまいます。それを承知で、キャッシュレスの便利さをアピールし利用者の生活を便利にしていこうという姿勢は、銀行のビジネスの仕方を恐れていない姿勢の表れでもあるといいます。

このキャッシュレス化の例に限って言えば、中国で利用されているAlipayやWeChat Payのシンガポール進出に対抗するという意味合いもあるかもしれません。

未来の銀行の姿は裏方に徹する「ビジネスの基盤屋さん」かも

デジタル化が進み銀行が表に出てこなくなるとどのようなことが起こるでしょう。預金やローン、決済に送金など金融サービスのニーズは、人間が消費行動を続ける限りなくなりません。

ところで人々がお金を必要としているのはなぜでしょうか。物を購入したりサービスを利用したりするのに必要だからです。よくお金は手段であると言われます。手段なので目的を達成する道具にすぎません。そのため道具の一部として、ビジネスを行なう企業の中に組み込まれた裏方になるのが未来の姿だと言えます。

企業が持つ顧客のニーズに応じ、その顧客のデータを銀行に渡し、銀行は信用評価に基づいてお金を貸し付ける。評価や貸し付けはデータのやり取りのみで行なう。デジタル化が高度に進んだ銀行では、物やサービスを提供する企業を通じて、人々の生活欲求に直結しているイメージです。

DBSでは「我々はカスタマージャニーの中に組み込む」という方針を掲げているのもそのためで、様々な顧客のニーズをくみ取って金融サービスを提供するものの裏方に徹するという未来の銀行の姿を想像してのことでしょう。

デジタル化が進めば進むほど顧客に寄り添えるというのが未来の銀行の姿かもしれません。

文/久我吉史